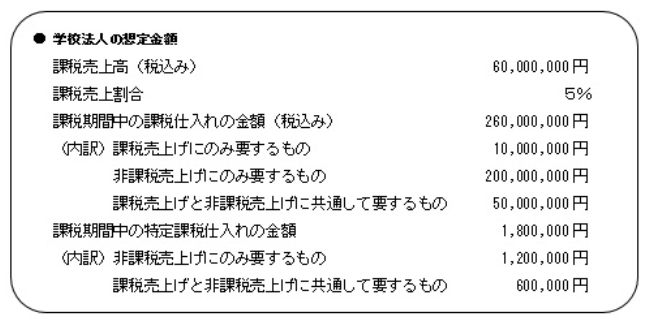

1. 申告書等の変更

リバースチャージ方式の導入により、「消費税及び地方消費税の申告書」(一般用)に変更がありました。新たに別表として「特定課税仕入れがある場合の課税標準額等の内訳書」が追加になり、付表2「課税売上割合・控除対象仕入税額等の計算表」にも項目追加があります。

そこで今週の学校会計のチカラは、国税庁のホームページから申告書を抜粋しながら、申告書の記入方法について説明させていただきます。

2. 申告書(一般用)

特定課税仕入れがありますので、「特定課税仕入れに係る別表の提出有」の欄に丸をつけます。

3. 付表2 課税売上割合・控除対象仕入税額等の計算表

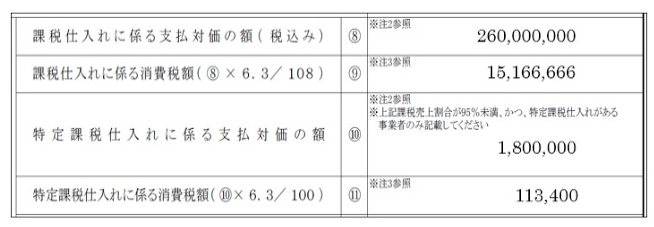

⑧ 「課税仕入れに係る支払対価の額(税込み)」の欄には、「260,000,000円」と記入します。

⑨ 「課税仕入れに係る消費税額」の欄には、「15,166,666円」と記入します。

260,000,000円 × 6.3/108 = 15,166,666円

⑩ 「特定課税仕入れに係る支払対価の額」の欄には、「1,800,000円」と記入します。

⑪ 「特定課税仕入れに係る消費税額」の欄には、「113,400円」と記入します。

1,800,000円 × 6.3/100 = 113,400円

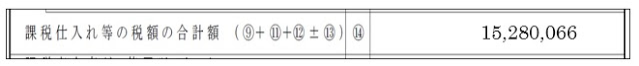

⑭「課税仕入れ等の税額の合計額」の欄には、「15,280,066円」と記入します。

15,166,666円(⑨欄) + 113,400円(⑪欄) = 15,280,066円

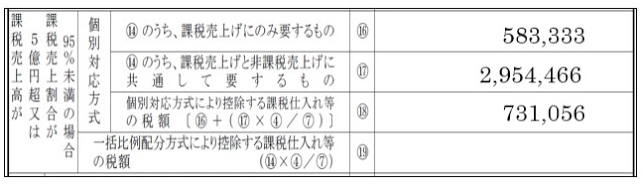

● 個別対応方式の場合

⑯ 「⑭のうち、課税売上げにのみ要するもの」の欄には、「583,333円」と記入します。

10,000,000円 × 6.3/108 = 583,333円

⑰ 「⑭のうち、課税売上げと非課税売上げに共通して要するもの」の欄には、「2,954,466円」と記入します。

50,000,000円(課税仕入れのうち共通して要するもの)× 6.3/108 = 2,916,666円

600,000円(特定課税仕入れのうち共通して要するもの)× 6.3/100 = 37,800円

2,916,666円 + 37,800円 = 2,954,466円

⑱ 「個別対応方式により控除する課税仕入れ等の税額」の欄には、「731,056円」と記入します。

583,333円 + 2,954,466円 × 5%(課税売上割合) = 731,056円

● 一括比例配分方式の場合

⑲ 「一括比例配分方式により控除する課税仕入れ等の税額」の欄には、「764,003円」と記入します。

15,280,066円 × 5%(課税売上割合) = 764,003円

個別対応方式を採用した場合、課税仕入れ及び特定課税仕入れに係る「非課税売上げにのみ要するもの」は、いずれも仕入税額控除することができません。

そのため本想定によれば、個別対応方式により控除する課税仕入等の税額(731,056円)より、一括比例配分方式により控除する課税仕入れ等の税額(764,003円)の方が大きくなり、一括比例配分方式を採用した方が有利となります。

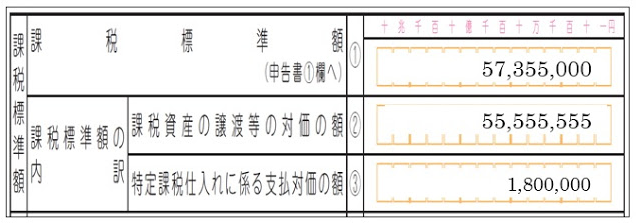

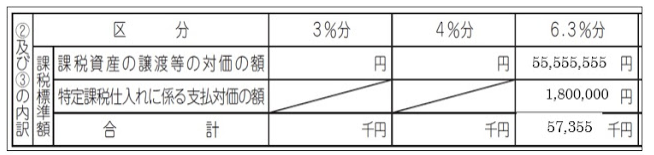

4.特定課税仕入れがある場合の課税標準額等の内訳書

① 「課税標準額」の欄には、「57,355,000円」と記入します。この金額が申告書の①欄に転記されます。

55,555,555円 + 1,800,000円 = 57,355,555円 → 57,355,000円(千円未満切捨て)

②「課税資産の譲渡等の対価の額」の欄には、「55,555,555円」と記入します。

60,000,000円 × 100/108 = 55,555,555円

③「特定課税仕入れに係る支払対価の額」の欄には、「1,800,000円」と記入します。

なお課税売上割合の計算においては、課税標準額となる特定課税仕入れに係る支払対価の額(本想定の場合は1,800,000円)は考慮されません。課税売上割合の分母・分子の計算上は、55,555,555円を用いてください。

齋藤総合税理士法人 照井 俊行