インボイス制度の対応(2023年10月1日開始)

インボイス制度導入に向けた対応について

レーザーからの会計お役立ち情報「学校会計のチカラ」に「消費税率改正 2019年10月(学校法人とインボイス制度②)」として、「インボイス制度(適格請求書等保存方式)」について説明しています。

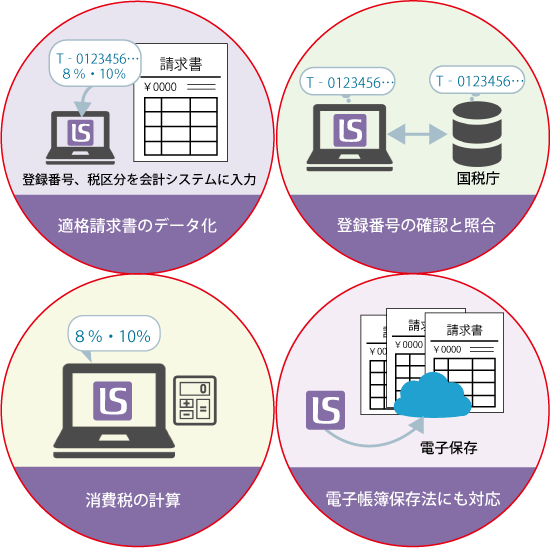

レーザー〈学校会計〉システムでは、インボイス制度導入(2023年10月1日開始)に伴い、順次システムの対応をおこなっております。

※インボイス制度についての詳しい内容については国税庁のサイトをご参考ください。

■インボイス制度とは

「インボイス制度(適格請求書等保存方式)」とは、複数税率に対応したものとして開始される仕入税額控除の方式です。

「インボイス(適格請求書)」は、売手が買手に対して正確な消費税率や消費税額などを伝えるものです。具体的には、現行の「区分記載請求書」に「登録番号」、「適用税率」及び「消費税額等」の記載が追加された書類やデータをいいます。

インボイス制度では、買手側と売手側でのそれぞれの対応が必要となります。レーザー〈学校会計〉システムでは、インボイス制度のうち買手側の対応をおこないます。売り手側の対応が必要な学園は、別途ご検討いただく必要があります。

レーザー〈学校会計〉システムでの対応範囲

| 売手側 | 買手側 | |||

|---|---|---|---|---|

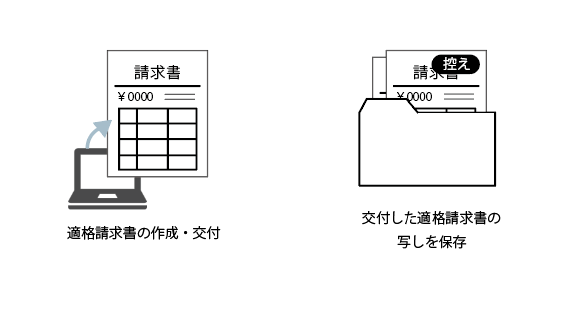

売手である登録事業者は、買手である取引相手(課税事業者)から求められたときは、インボイスを交付しなければなりません(また、交付したインボイスの写しを保存しておく必要があります)。

| 買手は仕入税額控除の適用を受けるために、原則として、取引相手(売手)である登録事業者から交付を受けたインボイス(※)の保存等が必要となります。

| |||

| × 対応範囲外 | 〇 対応範囲 | |||

| レーザー〈学校会計〉システムでは請求書の発行機能はないため対応範囲外 | レーザー〈学校会計〉システムで対応する範囲 | |||

|  | |||

「インボイス制度(適格請求書等保存方式)」の下では、帳簿及び、適格請求書発行事業者として税務署長の登録を受けた課税事業者から交付を受けた適格請求書等の保存が、仕入税額控除の適用を受けるための要件となります。

レーザー〈学校会計〉システムでのインボイス制度の対応内容については、導入学園様専用のサポートサイトHelp Centerにてご紹介しています。Help Centerにログインいただき、トップバナーの「レーザー〈学校会計〉システム インボイス制度への対応」をご参照ください。